Gold gilt traditionell als Gegengewicht zu Aktien, Bonds und allen anderen Bestandteilen eines klassischen Portfolios. Besonders im Falle von Wirtschaftskrisen kommt Gold und Edelmetallen eine besondere Rolle zu. Doch was passiert mit Gold genau, wenn der Aktienmarkt einbricht und wie kann man sich für die nächste Krise wappnen? Ein Blick auf die Geschichte gibt Antworten.

Gold steigt während eines Börsen-Crash

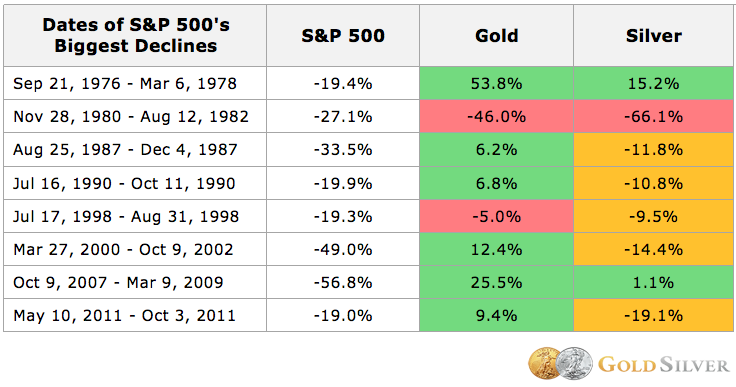

In fast allen Börsen-Crashs der Geschichte ist Gold im Wert gestiegen. Die Ursache für den Crash hat dabei eine untergeordnete Rolle gespielt und auch die Dauer des Abschwunges hatte wenig Einfluss auf diesen Fakt.

Warum Gold meist in der Anfangsphase fällt.

Wer mit der Geschichte von Gold in Aktiencrashs nicht vertraut ist, läuft Gefahr in der Anfangsphase des Abschwungs sein Gold zu verkaufen. Dies hat sich in der Vergangenheit fast immer als Fehler herausgestellt.

In der Panik eines Crashs, werden viele Assets verkauft die schnell liquidiert werden können. Dazu gehören nebst Aktien und Bonds auch Gold. Viele Investoren die sich verspekuliert haben, benötigen liquide Mittel um ihren Margin Calls nachzukommen. Gold hat die Eigenschaften eines hoch liquiden Assets und wird deshalb oft ein Opfer der ersten Panikverkäufe.

Dieser anfängliche Dip von Gold während eines Ausverkaufs an der Börse ist allerdings meist von kurzer Dauer. Im Gegenteil. Meist entpuppt sich diese kurze Abwärtsbewegung als perfekte Kaufgelegenheit, da mehr und mehr Investoren in die sicheren Häfen zurückkehren.

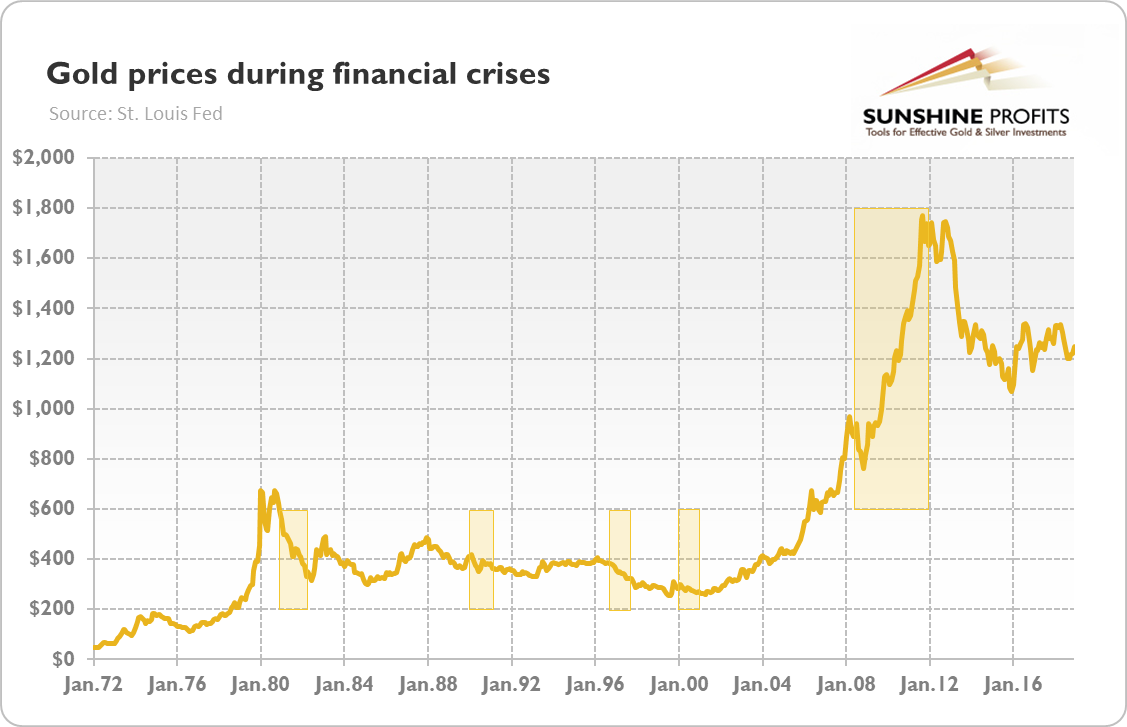

Während der Finanzkrise 2008 ist Gold beispielsweise stark gefallen, doch hat das Jahr letztendlich über 5% im Plus beendet. Über die gesamten 18 Monate dieser Krise hinweg, hat Gold insgesamt sogar über 25% Preissteigerung erzielt.

Silber ist deutlich weniger Erfolgreich im Crash.

In fast allen Börsencrashs der letzten hundert Jahre hat Silber an Wert eingebüsst.

Da Silber mittlerweile als reines Industriemetall angesehen wird, hat es in Krisenzeiten keinen guten Track Record (Fast 60% des produzierten Silbers kommt in der Industrie wie Solar, Photovoltaik und Elektronik zum Einsatz).

Wenn die Wirtschaft ins Stocken gerät, fällt auch der Bedarf an Materialien und Rohstoffen für die Industrie. Dies zeichnet sich in den Preisen dieser Rohstoffe ab und dazu gehört auch Silber – trotz seines monetären Aspekts in der Geschichte.

Allerdings fällt der prozentuale Verlust von Silber fast nie so gross aus, wie dies bei Aktien der Fall ist. Eine Besonderheit die Silber auszeichnet trifft zu, wenn das Metall sich in einem starken Bullenmarkt befindet. Dann kann es wie beispielsweise im Jahr 2009 (trotz Wirtschaftskrise) das Jahr sogar ohne Verluste beenden.

Gold vs Silber in der Finanzkrise 2008 – 2010

Gold hat also deutlich bessere Chancen, die Funktion als krisensicheres Metall wahrzunehmen. Zumindest beweist das die Geschichte. Silber hingegen benötigt bereits starken Aufwind vor Beginn einer Krise, um diese möglichst unbeschadet zu überstehen. Sonst ist auch bei Silber mit Kursverlusten zu rechnen.

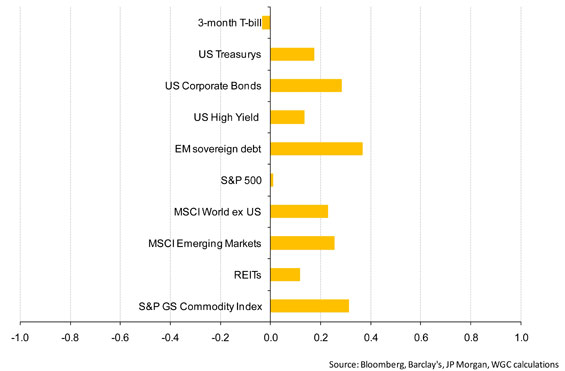

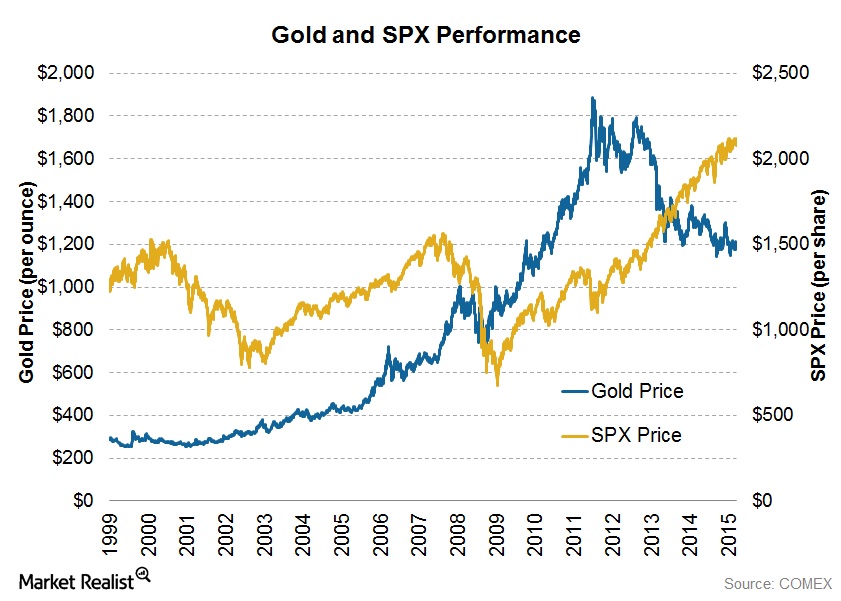

Gold und Aktien haben eine negative Korrelation

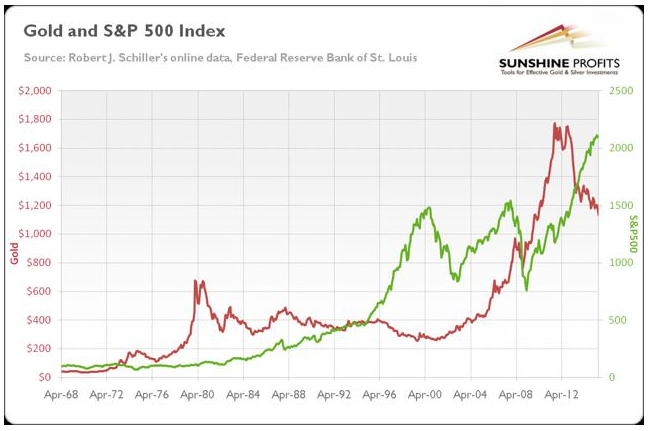

Seit jeher bewegen sich Gold und Aktien gerne in unterschiedliche Richtungen. Wenn Aktien rauf gehen, gibt Gold nach und umgekehrt. Das macht auch absolut Sinn, denn Aktien profitieren von einer boomenden Wirtschaft und guten Ergebnissen und Gold als sicherer Hafen während unsicheren Zeiten.

Die negative Korrelation ist der Grund, warum Gold in jedes abgerundete Portfolio von Investoren gehört. Ray Dalio, der berühmte Hedgefond Manager drückt dies folgendermassen aus: «If you don’t own gold, you don’t know History» (Wer kein Gold besitzt, versteht nichts von Geschichte).

In historischen Daten kann die Korrelation von Gold zu andren Assetklassen sehr schön dargestellt werden. Der folgende Chart zeigt sehr schön, welche Assetklassen sich entweder mit, oder entgegengesetzt zu Gold bewegen.

Bemerkenswert: Gold hat historisch gesehen deutlich besser abgeschnitten als Cash. Wer also Gold anstelle von Cash als liquide Mittel an der Seitenlinie hält, profitierte doppelt. Es ist der Ultimative Hedge vor Inflation und gleichzeitig Absicherung gegen Verluste in anderen Assetklassen. Der Wertzuwachs der letzten Jahrzehnte hat Währungen in den Schatten gestellt.

Natürlich sollte Cash Bestandteil jedes Portfolios sein, um kurzfristige Gelegenheiten wahrnehmen zu können und sich Optionen offen zu halten. Wer allerdings einen hohe nAnteil seines Portfolios in Cash hält, sollte sich überlegen zumindest einen Teil davon in Edelmetalle zu investieren.

Grundregel: Wer von einer positiven Wirtschaftslage ausgeht und in eine rosige Zukunft an den Aktienmärkten blickt, wird seinen Anteil an Gold im Portfolio verringern. Wer allerdings befürchtet, dass Spannungen und Turbulenzen bevorstehen, erhöht dementsprechend die Versicherung in Form von Edelmetallen.

Gold in einer Seitwärtsbewegung des Marktes

Gold ist anders als Aktien nicht rein von der Wirtschaft abhängig. Der S&P 500 und auch jeder andere Index kann sich beliebig lange in einer Seitwärtsbewegung befinden. Manchmal sogar Jahrzehnte lang. Wenn die Wirtschaft sich langsam bewegt, wird auch die Rendite am Aktienmarkt nur wenig abwerfen.

Ganz anders verhält es sich mit Gold. Edelmetalle haben eine Reihe anderer Katalysatoren, die Kursbewegungen in Gang setzten können. Angefangen mit politischen Spannungen, inflationären Ereignisse und auch psychologische Faktoren bewegen den Goldpreis unabhängig von reinen Wirtschaftsdaten.

Investoren sollten also nicht bloss die Korrelation zu den Aktienmärkten im Auge behalten, sondern die anderen Einflussfaktoren von Gold berücksichtigen.

Beste Anlagestrategien für Gold in Zeiten eines Crashs.

Gold ist unkompliziert. Gold im Portfolio zu halten ist einfach und Bedarf keiner besonderen Aufmerksamkeit.

Wenn man allerdings die Performance von Portfolios während eines Börsencrashs der Vergangenheit anschaut wird eines klar: Gold hat eine ganz besondere Funktion und sollte in keinem ausbalancierten Portfolio fehlen.

Wer den Rat von Warren Buffet befolgt hat, liess sich über die vergangenen Jahrzehnte eine einmalige Performance bei gleichzeitiger Versicherung gegen Wirtschaftskrisen entgehen. (Warren Buffet Zitat: «Gold wird irgendwo aus dem Boden geholt, dann schmelzen wir es ein und vergraben es erneut in einem Loch und bezahlen Leute, um dieses Loch zu bewachen»).

Gold erwirtschaftet zwar keine Rendite, doch die 508.55% Preissteigerung der letzten 20 Jahre dürfte Gold-Anleger dafür mehr als entschädigt haben.